Bloomberg'e göre Türkiye'nin finans piyasalarıyla tehlikeli oyunu yol ayrımında

ABD merkezli yayın kuruluşu Bloomberg, Türk Lirası'nda yaşanan sert düşüşü son bir yıldır izlenen "tehlikeli para politikalarında artık bir yol ayrımına gelindiği" şeklinde yorumladı.

Selçuk Gökoluk imzalı yorumda, Türkiye'de yatırım yapanların yıllardır piyasadaki sert dalgalanmalara yabancı olmadığı, ama bu kez durumun çok daha ciddi olduğu kaydediliyor:

"Merkez Bankası'nın son bir yıldır değerini korumak için milyarlar harcamasına rağmen TL rekor düzeyde düştü. Bu hafta başlarında Londra'da TL swap faizinin yüzde 1000'lere sıçraması Türkiye para piyasalarındaki sorunların son işareti oldu. Yetkililerin lira üzerindeki baskıya rağmen faizleri yükseltmemekte direnişi, yabancı sermayenin ülkeden kaçışına yol açarak ekonomiyi ve TL'yi daha da zor durumda bıraktı."

Türkiye ekonomisindeki durumu bu şekilde tarif eden Bloomberg, bu çalkantının gerisinde, fazlasıyla hızlı kredi büyümesi bulunduğunu yazıyor:

"Daha koronavirüs salgını Türkiye'yi vurmadan önce bile Merkez Bankası, Cumhurbaşkanı Recep Tayyip Erdoğan'ın 'bedeli ne olursa olsun büyüme' yaklaşımından aldığı cesaretle, derin bir kredi kolaylaştırma döngüsüne girmişti. Koronavirüs salgınının etkisini hafifletmek için yetkililer ekonomiye ucuz kredi akıtma operasyonuyla bunu ikiye katladılar."

Bloomberg yazarı yorumunu bir dizi soru ve yanıtla sürdürüyor:

Neden faiz artırılmıyor?

Bloomberg yazarı bunun ilk sebebinin "Erdoğan'ın kabul gören iktisadi yaklaşımın aksine yüksek faizin enflasyonu körükleyeceği yönündeki görüşü", bir diğerinin ise "Daha pragmatik bir yaklaşımla yeni istihdam yaratmanın hedeflenmesi" olduğunu söylüyor.

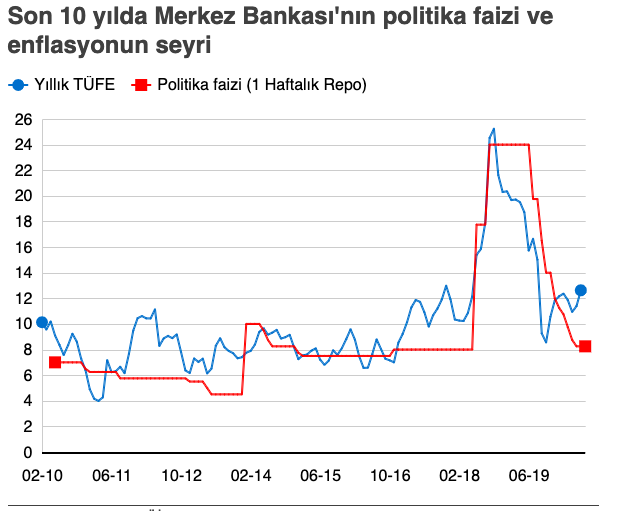

Kaynak TCMB ve TÜİK

Geçen yıl yapılan yerel seçimlerde AKP'nin Ankara ve İstanbul da dahil önemli büyükşehirleri kaybettiği hatırlatılarak, işsizlik oranının resmi rakamlara göre 10 yılı aşkın zamanın en yüksek düzeyine yaklaştığı bir dönemde koronavirüs salgınının yol açtığı ekonomik sıkıntıların da iktidar partisini zorlayacağı kaydediliyor. Bloomberg'in tahminlerine göre, Türkiye ekonomisinin 2020'de yüzde 4 küçüleceği de not ediliyor:

Liranın değer kaybetmesini önlemek de önemli değil mi?

"Liranın değer kaybetmesini önlemek de önemli. 200 milyar doları aşkın bireysel ve kurumsal döviz mevduatın hesaplarda tutulduğu bir ülkede paranın değeri en önemli ekonomik göstergelerden biri. Bu aynı zamanda 289 milyar dolarlık döviz borcu üzerinde oturan çok sayıdaki Türk şirketi için de bir varoluş sorunu. Ekonominin önümüzdeki 12 ay içerisinde yapması gereken dış borç geri ödemesi tutarı 169,5 milyar dolar."

Yetkililerin planı ne?

Bloomberg'e göre yetkililer, hem büyümeyi teşvik edecek düşük faizler hem de liranın istikrarı gibi ikili bir politika izliyor gibi görünüyor:

"Yükselen döviz talebini Merkez Bankası rezervlerini harcayarak karşılamaya çalıştılar. Sonuç, bu yıl brüt döviz rezervlerinin 17 Temmuz itibarıyla üçte bir azalarak 49,2 milyara düşmesi oldu. Altınla birlikte bütün rezervleri 89,5 milyar dolar."

Bloomberg, Türkiye yetkililerinin aynı zamanda yabancı yatırımcıların lira satmasını engellemeye yönelik önlemler aldıklarını, Türkiye'deki bankalarının Türk Lirası arzını sınırlamak suretiyle döviz piyasasında serbest hareketi engellediklerini de not ediyor

Bu ne kadar sürdürülebilir?

Bazı yorumculara göre manevra alanının çok dar olduğunu kaydeden Bloomberg şöyle devam ediyor:

"Yatırım bankası Goldman Sachs Türkiye Merkez Bankası'nın bu yıl lirayı korumak için 65 milyar dolar harcadığını tahmin ediyor. Bu ise Haziran ayı sonu itibarıyla bankanın döviz varlıkları ve borçları dengesinin eksi 41,3 milyar dolar olması demek.

"Bu kısmen döviz varlıklarını güçlendirmek için aynı zamanda yerel kaynaklardan dolar borçlanması nedeniyle de böyle oluyor. Bu esasen Türkiye'deki bankalara yatırılmış olan dolar ve euroları dolaşıma sokması anlamına geliyor.

"Para akışıyla ilgili sıkı sınırlamalar alınması Türk Lirası'nın değerinin kontrolsüz bir şekilde düşmesini engellemiş oldu. Fakat bunun çok ağır bir bedeli var. Bu önlemler uygulandığı sürece yabancı yatırımcılar ülkeye yeniden para getirmekte çekingen olacaklar. Çünkü pozisyonlarını korumak ve sürdürmek hem çok maliyetli hem de belirsizliklerle dolu olacak.

"Salı günü, likidite olmayınca TL swap faizleri yüzde binleri buldu ve bir çok yabancı yatırımcı Türk varlıklarından vazgeçmeye mecbur oldu. Likidite daralması o kadar sert oldu ki bir çok küresel banka TL ödemelerini yapamadılar."

Bundan sonra ne olabilir?

"Kimilerine göre Merkez Bankası 2018 sonunda olduğu gibi sonunda durumu kabullenecek ve hızla faiz yükseltecek" diyen Bloomberg buna karşılık Perşembe günü bu umutların suya düştüğünü, Merkez Bankası'nın bunun yerine salgın döneminde ekonomiyi desteklemek için attığı ekonomiye para akıtma adımlarını geri almaya başlama yönüne gittiğini yazıyor.

Buna karşılık TL'deki değer kaybı devam ederken yetkililerin çizgi değiştirebileceklerine dair işaretlerin de hala varolduğunu yazan Bloomberg şöyle sürdürüyor:

"Perşembe günü devlet bankaları büyük ölçüde döviz piyasasının dışında kaldı ve TL'nin serbest düşüşüne izin verilmiş göründü. Yetkililer ayrıca yabancılara konulan bazı döviz sınırlamalarını da gevşetti."

Bloomberg son çare olarak Uluslararası Para Fonu'ndan (IMF) destek istenmesi yolu bulunduğunu ancak Cumhurbaşkanı Erdoğan'ın bu ihtimali defalarca reddettiğini hatırlatıyor.

Bir kriz diğer gelişen piyasaları etkileyebilir mi?

Bloomberg'e göre, Türkiye artık gelişen piyasa ekonomileri arasında popüler bir seçenek değil. Ticaret hacmi ciddi şekilde düştü ve yabancı yatırımcıların ağırlığı azaldı.

"Yine de gelişen piyasalarda dolar ve diğer güçlü paralardan tahvil endeksinde Türkiye'den güçlü olan ülke sayısı sadece 7. Bu durumda, pasif fonların elden çıkarılmasının daha geniş çaplı bir kaçışı tetiklemesi olasılığı yabancı yatırımcıları korkutabilir ve başka piyasalara yatırımdan caydırabilir."

Türkçe karakter kullanılmayan ve büyük harflerle yazılmış yorumlar onaylanmamaktadır.